Léto bylo ospalé. Akcie v průměru trochu oslabovaly, zato dluhopisy si užívají výnosů, jaké v tomto tisíciletí skoro ještě nezažily. Napjatě se čeká, co přinese září.

Významné centrální banky si ordinovaly přes léto klid. Se sazbami se nehýbalo ani ve Spojených státech, ani v Evropě. Také Česká národní banka drží pořád základní sazbu na sedmi procentech.

S napětím se ale čeká, co bude po prázdninách. Zářijová jednání hlavních centrálních bank, kde se analytici budou snažit najít, co je pro centrální bankéře větší zlo, budou pod drobnohledem. Je snad horší vyšší inflace, nebo pomalejší růst ekonomiky, který může ovlivnit ceny akcií, dluhopisů a dalších finančních aktiv?

Přece jenom se ale něco aspoň trochu vzrušujícího na trzích stalo: ratingová agentura Fitch snížila Spojeným státům rating z nejvyšší úrovně AAA na AA. Odůvodnila to horším stavem státního rozpočtu a rostoucím zadlužením.

Česku mimochodem Fitch rating AA potvrdil. S varovně zvednutým ukazovákem, že snížení bychom se mohli dočkat snadno. Ze stejných důvodů, jako se rating snižoval USA.

Srpnové předpovědi analytikům nevycházely ani v Evropě, ani v Americe. V Evropě průmysl ani služby nerostly tak, jak se čekalo. Slabý výkon se týká zejména Německa, což by mohlo být nepříjemné i pro nás, je to hlavní obchodní partner republiky.

Ekonomika Spojených států naopak očekávání analytiků předstihla. Nakupuje se a nezaměstnanost zásadně neroste. Obojí může pomáhat k růstu inflace, proto zesiluje pravděpodobnost, že americký Fed zpřísní měnovou politiku a zvedne základní sazbu nad 5,5 procenta.

Průměrná výkonnost korunových globálně diverzifikovaných akciových fondů nabízených v Česku byla v srpnu minus 1,5 procenta. Za posledních 12 měsíců jsou ale investoři v plusu v průměru o 9,6 procenta.

Špatný výkon akcií se dá připsat hlavně zpomalování německé ekonomiky, které varuje před možnými problémy s růstem v celé Evropě. Nejednoznačná ekonomická data a strach z vysokých úroků vedly investory k prodeji akcií. Ceny těch evropských klesly v průměru skoro o čtyři procenta.

Speciálně zaměřené akciové fondy v posledním měsíci klesly o 2,7 procenta, i když proti stejnému času před rokem jsou pořád o 13,5 procenta výš. Možným důvodem horších výsledků specifických akciových fondů je například propad cen akcií v Číně kvůli problémům v realitním sektoru nebo oslabení středoevropských měn.

Americké trhy ztratily v srpnu kolem 1,9 procenta. Nejvýraznější propady zažily menší a nerozvinuté akciové trhy. Akcie středoevropských zemí spadly o 4,8 procenta a index nerozvinutých zemí šel níž dokonce o 6,4 procenta.

Pražská burza v srpnu stagnovala. Index PX si připsal mírné ztráty kolem 1,5 procenta, takže v porovnání dopadl ještě dobře.

Dluhopisy si užívají výnosů, jaké v tomto tisíciletí skoro ještě nezažily. Navzdory růstu výnosů se díky pomalejšímu poklesu inflace a silnému trhu práce (to se týká nejen v té souvislosti zmíněné Ameriky, ale i Evropy) se dluhopisové fondy udržely v kladných číslech.

Za nadstandardně dobrou výkonností dluhopisových fondů je aktuální výše úrokových sazeb. Běžné úroky teď dokážou kompenzovat případný pokles cen dluhopisů.

Velkou neznámou je, kdy začne Česká národní banka snižovat základní úrokovou sazbu. Mohlo by to přijít už letos, ale bankovní rada už delší dobu signalizuje, že se snižováním bude velice opatrná. Nejsilněji počítám se scénářem, že základní sazba klesne až v prvním čtvrtletí roku 2024, kdy se inflace dostane na dohled dvou procent.

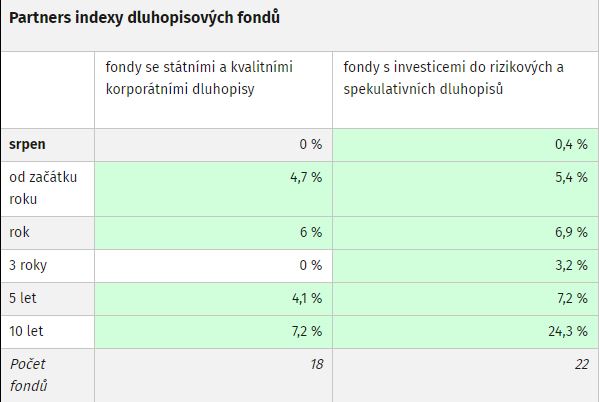

Průměrná cena dluhopisových fondů se za poslední měsíc nezměnila. Za posledních 12 měsíců jsou kvalitní konzervativní fondy o solidních šest procent výš. Červencový pokles tuzemské meziroční inflace na 8,8 procenta potvrzuje, že teď inflace půjde rychle ke dvěma procentům. Podle prognózy centrální banky bychom poblíž téhle mety mohli být v prvním pololetí příštího roku.

Pokles inflace ke dvěma procentům a výnosy dlouhodobých státních dluhopisů kolem pěti procent znamenají, že dluhopisy v nejbližší letech bez problémů pobijí inflaci a reálně investorům zhodnotí investované peníze.

Fondy rizikových dluhopisů zvýšily svoji hodnotu meziměsíčně o 0,4 procenta. Meziročně jsou výše o 6,9 procenta.

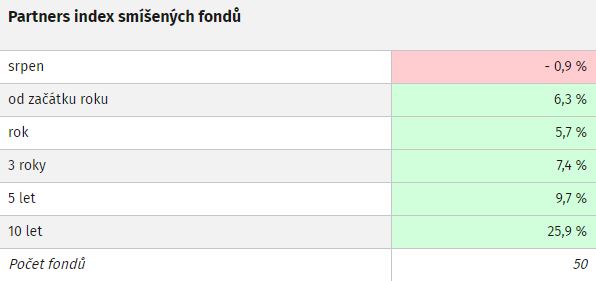

Smíšené fondy v souladu s akciovými i dluhopisovými fondy zaznamenaly negativní výkonnost. Jejich průměrná hodnota klesla meziměsíčně o 0,9 procenta a meziročně jsou 5,7 procenta v zisku